庄家操控黄金白银市场的幌骗交易手段

广告联系站长

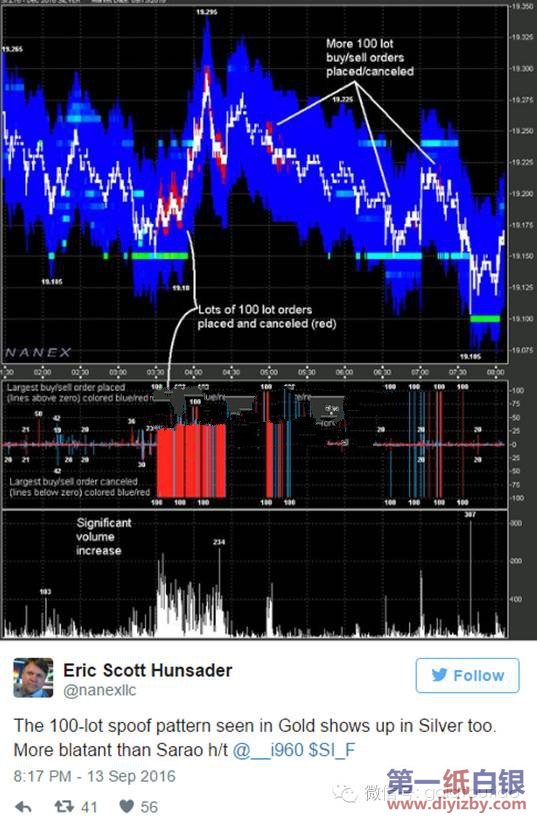

| 在任何一个看似平常的交易日里,黄金或者白银都可能遭遇到突然的“大单”突袭。短时间内贵金属价格快速拉升或者下跌,消息面上却鲜有变化,市场行为也会很快回复正常。然而许多个人投资者却因此止损离场。这种神秘行为的背后究竟是何种力量?本文将通过上下篇的形式为投资者深度解析贵金属市场的幌骗机制。 “若想出手,先需扮作买家入去场抬高价格,待其他买家纷纷入瓮时再脱手,否则又如何拿得到退出流动性?” 在作为期权做市商和电子交易商的25年职业生涯中,我已多次见证这种欺诈型交易,但多年以来却只能凭借事实和修正概率归纳出这一类型交易的特征,而如今Nanex创始人Eric Scott Hunsader已摸索出一套辨别诱导型交易的方法。 “案情”重现 每天上午都会有100手交易在CME黄金期货市场上突然出现又突然消失。这100份幌骗交易的手法在白银市场也同样上演。 东部时间今天3:30-4:30,一份100手的买盘指令被发布又取消了207次。 与此同时,同样份额的卖盘指令被发布又取消了246次。  需要注意的是,开发幌骗交易算法其目的是从中获利,而并非牛市/熊市操纵。这种算法的使命实际上是先钓人上钩再抢在被幌骗者前面交易。所以我们不禁要问,在这些花式手法上演的同时,市场中究竟发生了什么? Hunsaker Opines曾表示:“幌骗交易算法相当于为某些人开启了印钞机” 在他的评论中我们了解到,一旦某种针对某特定时间长度优化过的最大获利算法若开始投入使用,这将为使用者带来持续不断地收益。 当银行也开始幌骗交易,情况会怎么样? 1. 1998年起,银行业逐渐失去其传统交易优势。 2. 1999年起,银行业开始收购技术交易公司(BNP收购Cooper Neff, 高盛收购Hull 等)。 3. 现有的技术交易公司开始直接参与交易(Citadel, InteractiveBrokers,TD) 4. 2005年起,一些高频交易公司停止做市,开始钓鱼交易。 5. 银行业开始收购这些交易公司,或开始自己研发算法(Hul开始为高盛做高频交易) 6. 2008年起,主导市场的是大银行和大型交易公司 高频交易中的诱导行为并不是种新手段。下面例子可以展示出,一些银行在交易中也采取过类似策略——15亿黄金抛单是如何产生的? 为买而卖?若不是为了诱导客户或其他交易者出手来使黄金降价,谁会将10,000手黄金抛售到非流动性市场中呢?需要提醒各位读者的是,作为空头的一方,我们认为这种行为是不合理的。  1. 某些人的空头头寸对于他们的风险管理者来说过于庞大 2. 这些人想在市场骤变之前尽快平仓 3. 他们瞄准市场淡季,出几千手,诱发了弱多头的止损指令。 4. 最初的空头从8000到10000手处开始补仓,这时的市场行情对钓鱼者利好,因他在整个市场中充当着唯一买家。 5. 如果没有平仓,等待下一次市场机会,重复以上手法。 6. 市场若发生骤变,他们或继续持有空头,或依据客户指令,停止交易并持有多头。 这也适用于当一个银行在持有黄金空头头寸时遇到有大量购买需求的情况。他们诱导市场价格降低并且和客户一起买入,却首先为他们自己补仓。 小型交易公司如何逃脱大银行的陷阱? 首先,小型公司和自由交易者若大银行不构成威胁,则会被放一条生路。 然而我却在能源期货市场不幸和大银行狭路相逢, Brian Beatty 在白银期货上同样也撞到了这群大玩家,任何妨碍这些大玩家的交易者都会遭到屠杀。在期权市场上,我们只是场外交易风险的血库。绝大多数幌骗行为都是在期货市场上发生的,因为期货市场本身保证了交易的持续性。 期权场外交易者本身没有多么老奸巨猾,他们的客户流动性很高,这些交易者将交易风险转移至我们身上,同时又把这些交易以更低的场外交易价格拿下。流动性交易不需要太多的期权知识。 银行没有这种嗜血,因为他们有持续不断的期货客户。有些场外交易者甚至会在场外交易之前会转移掉他们的风险。我们成这为“围网交易”。 那些交易黄金的银行和Cooper Neff, Berard Capital, CRT,和Prime rested这样的交易公司,区别曾经在于 3C和3T。

查看更多白银投资趣事:投资白银趣事

|

黄金白银免费指导加大师微信:t8866808