银行危机与黄金股的关系

广告联系站长

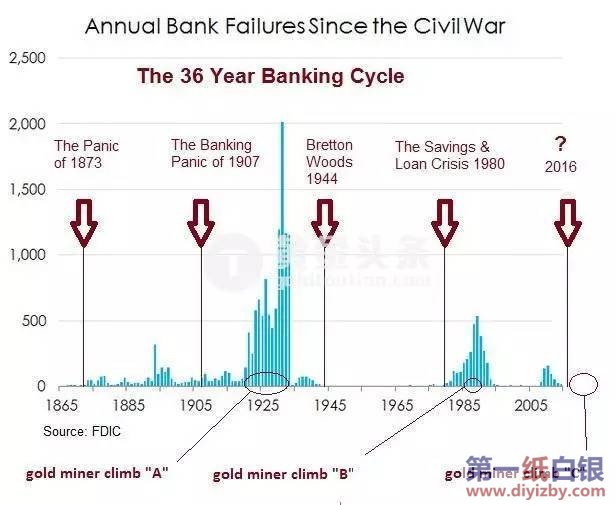

过去数年来,黄金和银行资产状况一直有非常强的负相关联系。很多人知道黄金走势应该与美元、股市,以及利率趋势相反。但是如果你关注历史,你会发现,当黄金股大幅上涨之时,往往正是银行世界发生重大困境之时。

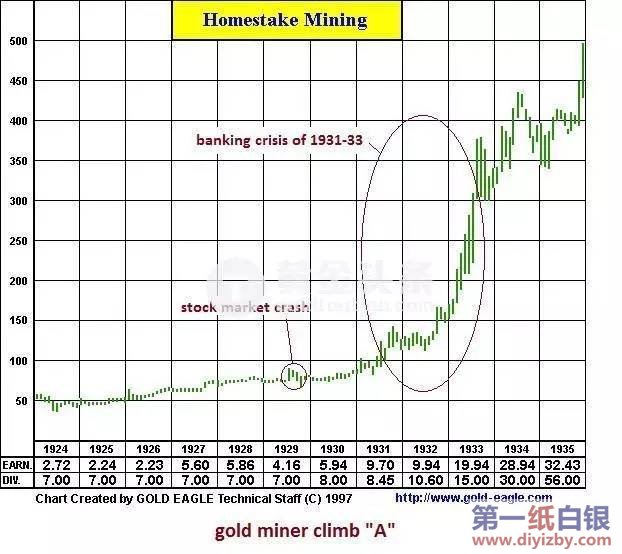

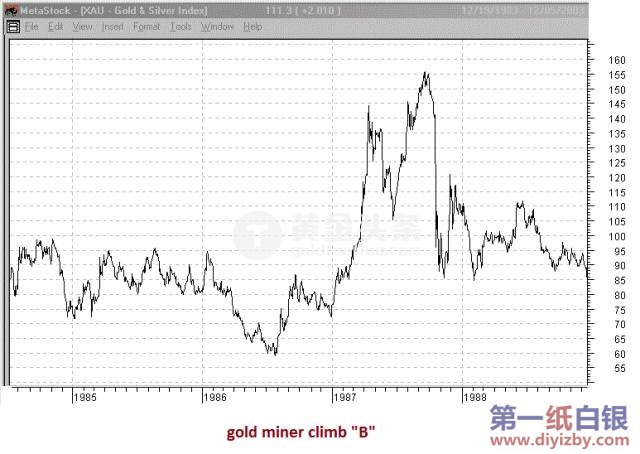

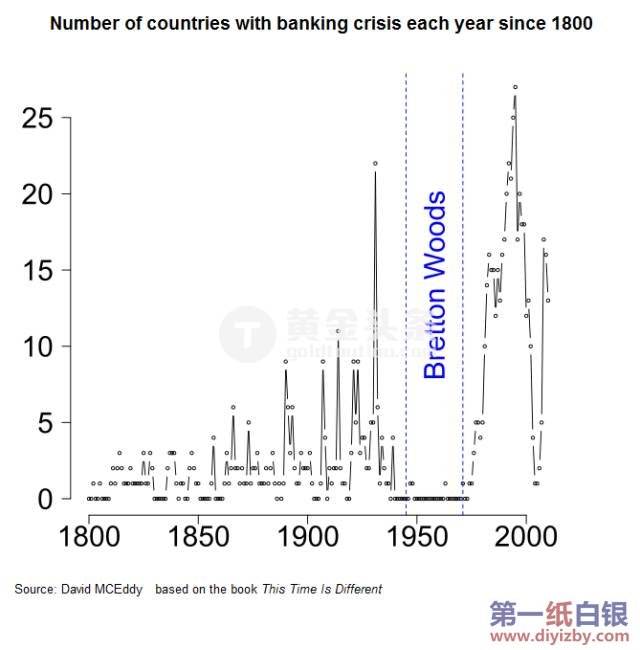

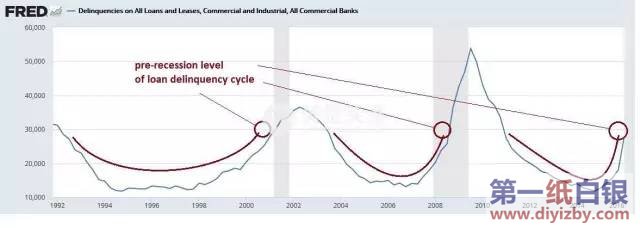

巨大的问题直接催生了1934年“格拉斯 - 斯蒂格尔”法出台,该法案对投行和商业银行之间建立了一道防火墙——不能把储户的钱用来投机。但同时,当时银行的困境,催生了金矿股的大牛市。从历史背景看,它是这样的:  再放大看下A点时大萧条时金矿股上涨情况。  必须指出的是,从1924到1929年,金矿股和美股大盘都走出了牛市,尽管这似乎不可能发生。此外,金矿股暴涨并非没有业绩支撑,上图可见从1924年开始金矿股盈利和股息均出现暴涨。而最值得关注的是,1929年的股灾几乎没有对金矿股造成多大冲击,而是随后的银行危机令金矿股高速上涨。 另一次银行危机发生在1980年代的“美国存贷银行危机”时,到危机结束时,存贷银行每三笔贷款就有一笔需要救助。而这时黄金正处于1980年后的熊市,但是黄金股在银行破产危机时上涨到了高峰。  同样的事情是否会再度发生?联邦存款保险公司(FDIC)是否有能力保护普通储户?FDIC可以覆盖最初的1%亏损。然而在负利率,和银行收费的情况下,日本人正出售房产换取货币保值。 从30年代中期格拉斯-斯蒂格尔法案实施在保护银行,到1944年签署布雷顿森林体系再分配全球财富。我们的目标是防止竞争性货币贬值,和过度杠杆化的华尔街(相对于实体经济)的投资。为什么要设立这样的提醒?维基百科的解释是否听起来很熟悉?  然而这一切的设想现在都被抛弃。布雷顿森林体系要求美元严格和黄金可兑换,全球其他货币与美元严格挂钩(+/-1%),但是这一切真能实现?你自己就能判断。 2016年以我们又将回到36年一个轮回的银行危机周期。还记得36年前1980年开始的银行危机?我们自2008年金融危机开启了黄金暴风骤雨式的上攻。今年以来金矿股一直密切关注银行,如上图所以,过去的市场信号一直是可以信赖的。 在大宗商品高峰期,银行向能源公司大笔贷款。一些人甚至认为这可能就是第二个次贷危机。但是如果你认为坏账高峰的话,下面这张图就能看出端倪。

查看更多白银投资趣事:投资白银趣事

|

黄金白银免费指导加大师微信:t8866808